- Por Fernando Moreno, Director de Desarrollo de Nuevos Negocios para FICO, América Latina y Caribe

Ciudad de México, México – 18 de agosto de 2020. Para poder reaccionar de forma proporcional ante una determinada situación es necesario saber su verdadera dimensión. La altura desde la que observamos juega un papel fundamental. Si lo miramos desde abajo, parecerá más grande de lo que realmente es, y lo sobrevaloraremos. Mirándolo desde arriba parecerá más pequeño, y lo infravaloraremos. Sólo si nos situamos a la altura correcta podremos apreciar su tamaño real.

Tanto la sobrevaloración como la infravaloración tienen consecuencias económicas negativas y un potencial impacto en el riesgo reputacional de las instituciones. La sobrevaloración hará que dediquemos más recursos de los realmente necesarios, incurriendo así en gastos operativos innecesarios y un alto costo de oportunidad. Quizás, la infravaloración sea la que genere peores consecuencias ya que debemos sumar al costo cuantitativo de una reacción tardía, la inversión requerida para cubrir las necesidades reales.

Cuando hablamos del proceso de otorgamiento de crédito, los elementos que nos ayudan a posicionarnos a la altura idónea, desde donde podemos evaluar el tamaño real del riesgo y potencial fraude en cada operación, son los modelos analíticos predictivos y prescriptivos, en combinación con reglas de negocio. Ambos, sustentados principalmente por datos del historial crediticio.

En entornos estables, y para segmentos de la población que disponen de esa información crediticia, es posible contar con estos datos y evaluar de forma ciertamente fiable las operaciones. Sin embargo, existen dos escenarios muy particulares donde no se cuenta con esos datos o no son confiables: en las crisis económicas y en los segmentos no bancarizados de la población.

Para estos escenarios el uso de datos alternativos, financieros y no financieros, pueden ser muy útiles. En el primer caso, complementando las áreas afectadas por la crisis, y en el segundo, ayudando a encontrar patrones predictivos diferentes a los tradicionales.

Sin embargo, no todos los datos alternativos son iguales ni tienen el mismo poder predictivo. Si agrupamos el mundo de datos, tanto tradicionales como alternativos, y lo ordenamos de acuerdo con su importancia predictiva, quedaría como sigue:

- Datos Financieros de cuentas (tradicionales) – transacciones y comportamiento de cuentas bancarias.

- Datos comportamiento de pago (alternativos) – Telcos, servicios públicos, pago de renta, eWallets.

- Datos no financieros (alternativos) – información redes sociales, pruebas psicométricas, compras en comercios y registros públicos o de propiedad.

Crisis Económicas

Una de las cuestiones más relevantes que se debe hacer durante las crisis económicas, es separar los segmentos de la población que han sido históricamente malos pagadores de los que, por circunstancias propias de la misma, se ven en dificultades para mantener los pagos de sus créditos. Unos son sistemáticos y los otros circunstanciales.

Los datos de los burós de crédito, ampliamente utilizados en el segmento bancarizado, pueden sufrir distorsiones que los hagan menos fiables. Por ejemplo, en la crisis del COVID19, se ha dado un proceso de “Blackout” de tres meses en el que, entidades financieras no han reportado comportamiento negativo de sus clientes a las agencias de historial crediticio para, precisamente, evitar que las personas afectadas por el cierre temporal de la economía vean reflejado en su historial de crédito un comportamiento negativo, que no es reflejo de su perfil de pago.

Si bien es cierto que los modelos analíticos sobre los que se apoyan las decisiones de crédito no tienden a perder su poder predictivo, también es cierto que características concretas pasan a utilizar información menos fiable, como pueden ser las moras no actualizadas en los burós de crédito que acabamos de ver o el hecho de pertenecer a un grupo específico de industrias que han sido especialmente golpeadas por la crisis.

La creación de modelos analíticos con datos alternativos es una opción muy atractiva que nos permite, fuera de una época de crisis, ejecutar en paralelo con los modelos tradicionales, pero sin peso en la decisión final, midiendo así su nivel de predicción sin afectar el riesgo de crédito. De esta forma, durante la situación de crisis económica, podremos sacarlos de la sombra y utilizarlos como complemento a los modelos tradicionales.

Los datos alternativos son muy útiles en estos casos para corregir las distorsiones generadas y complementar las estrategias de riesgo, robusteciendo la toma de decisiones. La correcta segmentación del portafolio ofrece más garantías en la selección de poblaciones a las que ofrecer crédito o aplicar un “skip payment”, con una doble ventaja: evitar mora futura y mantener a los buenos clientes.

Segmento No Bancarizado

América Latina tiene como región, un 63% de población no bancarizada. Es un porcentaje ciertamente alto que se debe empezar a reducir por el bien de la inclusión financiera y democratización del crédito.

Siendo un segmento de población donde no existe información de historial crediticio, los datos alternativos, lejos de jugar un papel complementario, pasan a tener un rol troncal en la toma de decisiones.

Con la premisa de avanzar en la inclusión financiera de la población no bancarizada, y manteniendo un plan consistente con la clasificación de los datos mencionada anteriormente, el primer paso sería identificar qué tipo de datos están disponibles y avanzar desde ese punto hasta el objetivo final, que es la creación de cuentas y, por ende, la bancarización de la población.

Los datos disponibles varían de una región a otra, incluso dentro de los países de cada región, por eso es importante identificar primero qué datos alternativos existen.

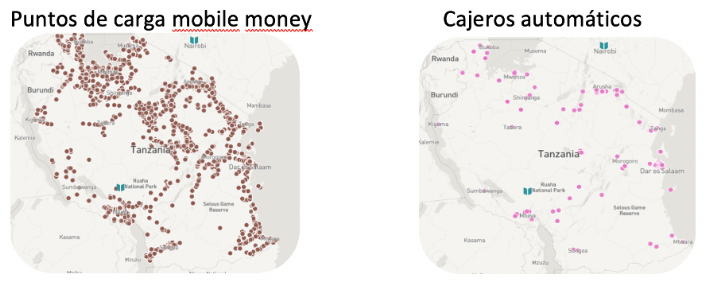

Por ejemplo, en el África sub-Sahariana y sudeste asiático, el uso de “mobile money” (transferencias de dinero a través del celular) ronda el 45% y 33% respectivamente de la población. Este tipo de servicios es ofrecido por las operadoras de telecomunicación y no requiere la creación de una cuenta bancaria, permitiendo realizar transferencias electrónicas, pago de utilidades, pago en comercios, recarga de pre-pagos, etc.

Son regiones donde los puntos de carga de este servicio superan con creces el número, por ejemplo, de cajeros automáticos.

Basado en estos datos, FICO desarrolló el FICO® Score Mobile Money, donde utilizó datos de:

- Uso de GSM

- Operaciones con e-wallets

- KYC

FICO fue capaz de elaborar un modelo predictivo para microcréditos de corta duración que conseguía establecer un punto de aprobación donde se discernían un 72% de malos, sacrificando únicamente un 20% de buenos.

Este es sólo un ejemplo de cómo datos alternativos, financieros y no financieros, pueden ser utilizados para abrir la puerta del microcrédito y poco a poco facilitar la bancarización de este segmento.

Según datos del Banco Mundial, solo el 30% de la población cuenta con datos en los burós de crédito y, de la totalidad de no bancarizados, el 65% dispone de dispositivos móvil. Las posibilidades parecen amplias y los beneficios de la inclusión financiera en cualquier sociedad todavía mayores.

###

Conozca más de FICO en:

Sitio web: http://www.fico.com/

Blog: http://www.fico.com/blogs/

Linkedin: https://www.linkedin.com/company/3398/

Twitter: @FICO, @FICOLatAmCaribe

Noticias de FICO y recursos de medios: http://www.fico.com/news

Contacto para medios:

Adriana Limón

Porter Novelli para FICO

adriana.limon@porternovelli.mx

Fernando Millán

Porter Novelli para FICO